現在の経済では、商品やサービスの取引を行う上でお金が欠かせないようになっていますが、その一方で、誰がどのようにしてお金を発行しているかという点についてはほとんど話題にならないままです。今回はこの基本的なテーマについて、深く掘り下げてみたいと思います。

物々交換の時代は、お金は特に必要ありませんでした。お米や干し魚、衣服や食器など、自家消費以上のぶんが手元にある商品を市場に持っていって、直接交換したわけです。たとえば干し魚がたくさん手元にある漁師は、市場で魚を渡すかわりにお米や靴などを手に入れることで、生活必需品を手に入れていたわけです。

しかし、この方法はかなり面倒なものです。物々交換でしか取引できない場合、この漁師がいくらお米を求めても、コメ農家から「うちはお魚は要らない」と言われたら、お米を手にすることはできません。また、極端な場合ですが、日本酒の蔵元の社長がペルシャじゅうたんを欲しいと思ってイラン本国のペルシャじゅうたんの製造元に問い合わせても、「うちはイスラム教でお酒は飲めないから、悪いけれど取引はできない」として断られてしまうことでしょう。物々交換には、このようなデメリットがあるのです。

このデメリットを克服し、取引をしやすくして経済活動を促進すべく登場したのが、交換手段としてのお金です。お金としては歴史的に貝殻や牛、塩なども使われてきましたが、世界的に一般的に使われてきたものは金属(特に金や銀といった貴金属)と紙幣です。この両方について、ちょっと考察することにしましょう。

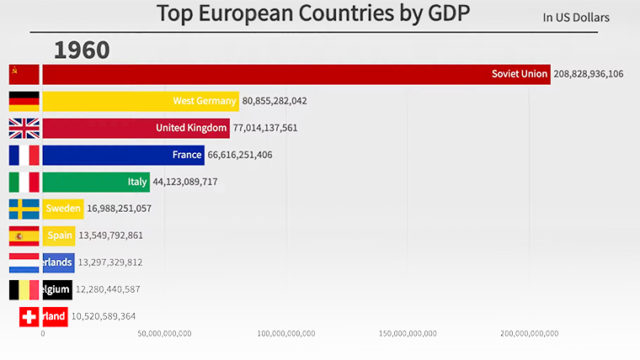

金属をお金にした場合、その素材自体に経済的な価値があるため、その価値を担保として世界中で流通するというメリットがある一方、経済成長に見合うだけ流通量が増大せず、中長期的にはデフレ(物価下落)が起きることになります。たとえば、人口が100万人の国で金が10トン流通している場合、1人あたりの金の量=通貨流通量は10グラムになりますが、この国の人口が250万人に増えても金の量が増えない場合、1人あたりの金の量は4グラムへと激減してしまいます。手持ちのお金の量が減ると当然ながら消費が減り、売る側は利益を減らしてでも値下げせざるを得なくなりますが、このような状況が常態化すると、事業を起こしても利益が見込めないので起業する人が減り、経済活動が停滞してしまいます。その一方で、何らかの理由で金が大量に流入するとインフレにつながります。実際16世紀のスペインでは、中南米から大量の金が流入した一方、生産活動自体はそれほど促進されなかったため、物価が大幅に上昇してしまったのです。

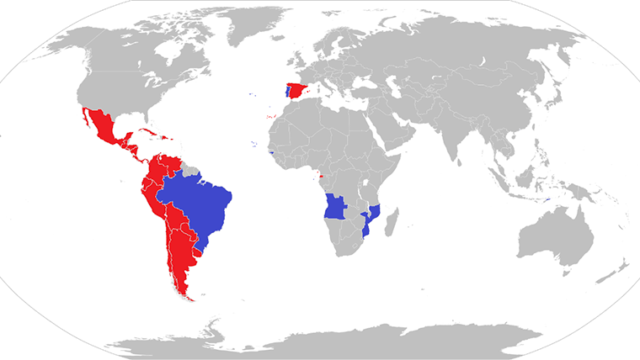

これに対し、紙幣であれば発券者の都合で通貨流通量を制御できる一方、流通範囲が限られたり(通常はある国の領域内)発券者利得(セニョリッジ)を求めて紙幣を乱発してハイパーインフレを招いたりするというデメリットがあります。前者については、アリストテレスがお金について「自然ではなく法律により存在する」(ニコマコス倫理学)と定義していることからわかるように、特定の紙幣(あるいは紙幣以外のもの、具体的には小切手やポイントカードのポイントなど)がお金として認識されるようになるためには法律や規則が必要である一方、これら法律や規則は通用範囲が限定されており、その範囲外ではお金として機能しないことがわかります(例 : 500ユーロ紙幣はドイツやフランスなどユーロ圏内では大金だが、日本ではただの紙切れであり、基本的に両替しない限り使えない)。後者の例として特に有名なのが、第一次大戦後に多額の賠償金の支払いに追われたために紙幣を発行し過ぎたドイツ(1923年)の例や、経済危機を克服しようとして大量に通貨を発行したジンバブエ(2009年まで)の例で、どちらの国でも天文学的な数字にまで物価が跳ね上がり、市民生活が大混乱に見舞われましたので、このような事態を避ける必要があるわけです。

◁100兆ジンバブエドル札(出典: Wikipedia)

しかし、意外かもしれませんが、現在流通している日本円や米ドルなどの通貨の大半は、日銀や連邦準備制度(FRB)が発行しているわけではありません。現在日本に存在している円の大部分は、銀行預金という形で存在していますが、これらは基本的に、元をたどると誰かへの銀行融資として発行されたものです。具体的には、たとえばA銀行がBさんに2000万円の住宅ローンを提供すると、Bさんの口座に2000万円が振り込まれますが、この際にA銀行が貸し出している2000万円は別の預金者から預かったお金ではなく、A銀行の職員がパソコン上でBさんの口座に打ち込んだ数字でしかないのです。現在の預金準備率についてはこちら(日銀のサイト)でご覧になれますが、銀行などの金融機関は手許にある現金の数十倍から数百倍ものお金を、このような形で作り出すことができるのです。英国や米国などではこのような規制さえ存在せず、まさに金融機関が好きなだけお金を作ることができるようになっており、実際英国では英ポンドのうち97%が民間銀行の手で創造されていることを、同国の中央銀行であるイングランド銀行自身が認めています(こちらとこちらを参照)。

さて、このように民間銀行が通貨の大半を創造するようになると、以下のような問題が生じることになります。

- 利益が見込める場合にのみ通貨を創造。好景気のときには必要以上に通貨が創造されバブル気味になる一方で、不況になると貸し渋りや貸し剥がしが行われ、通貨不足からデフレ気味になりやすい。

- 融資を望む企業や個人がいないと通貨を発行できない。当然ながら、この方式では銀行が好き勝手に通貨を発行することはできず、基本的に誰かが借金をしないと経済が成り立たない。もっと言うなら、私たちがお金を使って毎日の生活を送れているのは、誰か(個人・企業・自治体・日本政府など)が借金することで通貨供給が行われているおかげ。

- 融資額以上の返済が必須。当たり前だが、お金を借りたら利子をつけて返済しないといけない。たとえば2000万円を住宅ローンで借りたら、利子つきで3000万円や4000万円返すことになる。

- その結果、常に通貨不足の状態に。誰かが借金して、利子付きで返済しないといけない経済である一方、お金を貯めている人はお金を使う義務はない。お金を貯め込む人が増えれば増えるほど、借金返済に追われている人に回ってくるお金の量が減り、その結果経済全体が立ち行かなくなることに。

民間銀行に通貨発行を任せられないことはわかりましたが、そうなるとそもそも、誰が通貨発行を担当すべきかという根本的な問題が発生します。基本的にNPOなど市民社会と中央銀行など公的機関の2つが考えられますが、こと法定通貨については以下の理由から私は、後者のほうがよいと考えます。

- NPOなど市民社会: 基本的にその会員の影響力の及ぶ範囲でしか通貨として流通せず、一国はおろか都道府県や市町村の単位でも普遍的に流通する通貨を運営することは難しい。最近ではビットコインなどの仮想通貨がある程度有名になってはいるが、特に通貨発行量の調整という点では問題が多く、また現在時点では投機など本来のもの(商品やサービスの交換)ではない目的での利用も多く、正直なところまだまだ安定性に欠けている。

- 中央銀行など公的機関: 英国ポジティブマネーや、日本の公共貨幣フォーラムの提唱内容(詳細はこちらの記事で)。通貨管理局が責任をもって適切な量の通貨を供給し、インフレもデフレも起きない経済を目指す。とはいえ、現在日銀やFRBなどが行っている量的緩和(QE)では金融機関にしかお金が流れていないので、実体経済に直接お金が流れるような仕組みに変える必要がある。

▲英国ポジティブマネーの提案内容を紹介した動画

とはいえ、市民社会よりも公的機関に通貨発行の管理を任せたほうがいいというのは、あくまでも各種仮想通貨の現状に基づいた意見であり、将来これら仮想通貨の信頼性が増せば、公的機関に頼らず市民社会による通貨管理が実現する可能性もあることを付け加えたいと思います。